Livre-se das dívidas com o planejamento financeiro

Conheça estratégias para controlar dívidas, pagar as contas em dia e ter uma reserva financeira

Controlar as dívidas, pagar as contas em dia e, se possível, ter uma reserva financeira para os momentos de emergência é a meta da maioria dos brasileiros.

Com 46% dos pernambucanos endividados, segundo o último Mapa da Inadimplência e Negociação de Dívidas, realizado em maio, muitas pessoas acreditam não ser possível montar um planejamento financeiro em meio às dívidas.

Segundo especialista em planejamento financeiro, administrar as dívidas já existentes com os custos fixos no orçamento é o grande primeiro passo. E por mais desafiador que possa parecer, é possível se organizar e equilibrar as contas.

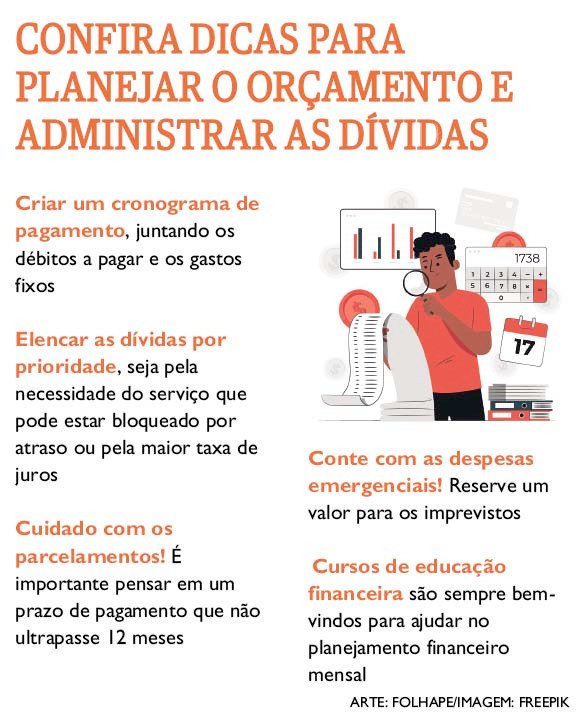

Escreva a legenda aqui

Escreva a legenda aquiÉ possível sair do vermelho

Apesar dos números alarmantes, é necessário entender que a situação de inadimplência não é irreversível. É o que mostra os dados do Serasa Experian, que revelou a Região Nordeste como líder no ranking de dívidas quitadas em até 60 dias após a negativação. A análise considerou as negativações do mês de março, atingindo 66,6% dos devedores que foram negativados neste período.

A economista e consultora financeira, Lythiene Rodrigues, explica que a estratégia mais eficiente para recuperação do nome sujo e das contas em atraso de outras origens é combinar a quitação dos débitos com a prevenção de novas dívidas.

Como planejar

Lythiene destaca que o primeiro passo para se organizar com contas em atraso é verificar o saldo disponível para arcar com as contas fixas e o quanto é possível reservar para quitar os débitos. Porém, muitas vezes a soma das responsabilidades mensais e o valor em atraso ultrapassam a renda mensal do inadimplente.

Nesse caso, a especialista alerta para as ocasiões em que a dívida precisa ser parcelada.

“Tentar reparcelar as dívidas é uma alternativa para que o pagamento consiga ser realizado. Porém, é necessário pensar em um prazo para pagamento de no máximo 12 meses para não comprometer o orçamento familiar a médio prazo”, destaca.

O parcelamento pode ser tanto do valor original quanto do valor refinanciado, que também é uma opção para o inadimplente.

É imprescindível, também, que gastos não essenciais sejam evitados até que o acordo seja honrado, a fim de não comprometer ainda mais a receita mensal.

Por outro lado, a economista lembra que existem despesas emergenciais. Por isso, é preciso incluir um valor destinado a esses momentos no planejamento, para não afetar a programação de pagamentos.

Elencando as dívidas

Já a consultora financeira, Yohanna Bittencourt, alerta para a hora de escolher qual dívida pagar primeiro, para o caso do cidadão possuir um grande volume de contas que já passaram do prazo de pagamento. Ela explica que não necessariamente a escolha deve ser feita pela dívida de maior valor, mas pelo grau de necessidade do serviço.

“Por exemplo, às vezes ela está com dívida na neoenergia e isso tem um risco, uma penalidade maior se ela não pagar. É diferente se ela não pagar talvez uma outra dívida que ela tem que não tenha uma penalidade tão grande.”, afirma a especialista.

Yohanna também completa que o próximo critério são os juros que correm para cada atraso.

“Qual a prioridade após? São os juros. Qual que incide em maiores juros? Geralmente cartão de crédito, chefe especial, enfim. Qual que vai ser mais custoso para a pessoa poder se organizar. Nessa ordem de pagamento.”, finalizou.

Meios de negociação

Antes de somar os números, Lythiene Rodrigues reitera que é importante avaliar a possibilidade de refinanciamento da dívida, já que a taxa de juros básica vem sendo reduzida, operando em 10,50% após decisão de permanência na marca, decidida na última reunião do Comitê de Política Monetária (Copom), do Banco Central, em junho deste ano.

Entretanto, para Yohanna Rodrigues é necessário se atentar ao período em que o débito foi adquirido, já que a taxa básica de juros começou a diminuir apenas em março de 2023, após aumentos consecutivos.

"Se a pessoa fez a dívida, por exemplo, antes da pandemia e a dívida segue, provavelmente a taxa dos juros era muito menor do que a taxa que está agora. Vai depender de quando foi feita essa dívida para o consumidor poder entender quanto que era a taxa de juros no momento.", explicou a consultora.

Além da possibilidade renegociação, desde o dia 1º de junho, é possível fazer a portabilidade da dívida do cartão de crédito, a alternativa permite conseguir melhores condições de pagamento, transferindo o saldo devedor para outra instituição financeira que ofereça benefícios na hora do pagamento.

“As taxas de juros cobradas pelos cartões de crédito são diferentes. E com a portabilidade, o cliente poderá conseguir honrar o pagamento das dívidas em uma condição financeira mais adequada a sua realidade, com um custo mais baixo”, afirmou Lythiene Rodrigues.

Outra alternativa são os feirões limpa nome e programas dedicados a esse fim, que vêm auxiliando na redução dos números de inadimplentes.

Como, por exemplo, o Programa Desenrola Brasil, do Governo Federal, que beneficiou 15 milhões de brasileiros com uma redução de 8,7% na inadimplência entre a população mais vulnerável do País.

Serasa Limpa Nome

Por muitas vezes, o nome dos órgãos de proteção ao crédito podem assustar no momento do endividamento, isso porque estão popularmente atrelados a cobranças. Porém, algumas iniciativas ligadas a essas instituições podem ser aliados na hora de sair do vermelho, como a plataforma do Serasa Limpa Nome.

Interface do site Serasa Limpa Nome

Interface do site Serasa Limpa NomeEm maio, mais de 20 milhões de ofertas estavam liberadas para os pernambucanos, porém apenas 118.825 mil dos contemplados aproveitaram o desconto.

Cursos de educação financeira

Yohanna Rodrigues também destacou a importância de se aprofundar em temas relacionados à educação financeira.

"Cursos são extremamente válidos em qualquer momento. A pessoa que não tem educação financeira, principalmente que está endividada, ela tende a continuar se endividando porque ela não tem noção do que ela precisa fazer. Então, todo material que a pessoa conseguir sobre como se organizar melhor, como pagar as dívidas e o que é preciso fazer para ter uma vida financeira melhor e mais organizada, isso vai sempre ser benéfico", destacou.

Durante a divulgação do Desenrola Brasil, foram disponibilizados vídeos gratuitos de educação financeira, que ajudam a tirar dúvidas na hora da organização dos ganhos e despesas. Possibilitando o acesso a conteúdos com orientações práticas de especialistas no assunto.

Assista: