Saiba o que fazer com o primeiro salário

Como organizar as despesas desde o primeiro emprego para garantir um futuro seguro

A empolgação com o primeiro salário, aliada à falta de experiência, pode gerar descontrole na hora de gastar o dinheiro. Para evitar que isso aconteça, é importante construir uma organização financeira logo no primeiro mês de trabalho, criando assim, o hábito de se planejar todos os meses.

De acordo com pesquisa da Confederação Nacional de Dirigentes Lojistas (CNDL), 47% dos jovens de 18 a 24 anos não controlavam suas finanças no primeiro semestre de 2024. Segundo o economista Werson Caval os dados preocupam, já que a falta de gestão financeira na juventude pode resultar no desequilíbrio das finanças na vida adulta.

Outro número relevante da análise é que 19% dos entrevistados afirmam não saber fazer um plano de gastos, 18% sentem preguiça de organizar as finanças e 16% dizem não ter rendimentos.

Primeiro passo

Com os maiores níveis de justificativas para não controlar o dinheiro se dividindo entre não saber fazer um plano eficiente e a preguiça de colocar as contas “na ponta do lápis”, o especialista orienta acompanhar a receita com a ajuda de planilhas e aplicativos, para que os valores sejam especificados de forma prática e rápida.

Maria Luiza Silva, de 19 anos, acabou de ser contratada e fala sobre como pretende se programar agora que terá uma renda fixa mensal.

“Passei um tempo trabalhando informalmente e como eu não tinha um dinheiro fixo, não costumava me organizar, agora que vou começar a receber de fato meu primeiro salário, quero fazer um plano de gastos para registrar tudo e ir acompanhando”

Maria Luíza, 18 anos, costumava ter rendimentos incertos de trabalhos informais, mas agora pretende se organizar com o seu primeiro salário fixo. Foto: arquivo pessoal.

Maria Luíza, 18 anos, costumava ter rendimentos incertos de trabalhos informais, mas agora pretende se organizar com o seu primeiro salário fixo. Foto: arquivo pessoal.Esse planejamento deve conter todos os custos, desde as contas fixas - como aluguel e transporte-, até pequenas despesas, como um café ou uma compra impulsiva. Isso ajuda a identificar onde você pode estar gastando mais do que deveria e, com o tempo, criar o hábito de gastar com mais consciência.

Werson pontua que a maioria dos brasileiros é adepta da prática de “fazer as contas de cabeça”, apenas cogitando as saídas previstas, sem detalhar todas as despesas e gastos avulsos, impedindo uma visão clara do andamento da sua saúde financeira.

“De modo bem controlado em um modelo de organização, pode ter certeza de que você vai ter uma ideia, em imagem, do que você gasta dentro da receita. E aí, outra prática importante que todos os jovens devem ter é poupar”, incentiva o profissional.

Fundo de emergência

Depois de planejar os custos gerais, o próximo passo é construir e manter um fundo de emergência, já que situações inesperadas que demandam determinados custos podem acontecer, fazendo o trabalhador desviar do planejamento pré-estabelecido, ocasionando dívidas e possíveis desgastes emocionais.

Guilherme Lira, de 18 anos, também está ingressando no mercado e no seu primeiro mês no novo emprego, já se organiza para reservar a quantia para os gastos inesperados.

Guilherme Lira, 18 anos, acabou de ingressar no mercado de trabalho e se organiza para receber o primeiro salário. Foto: Júnior Soares/Folha de Pernambuco.

Guilherme Lira, 18 anos, acabou de ingressar no mercado de trabalho e se organiza para receber o primeiro salário. Foto: Júnior Soares/Folha de Pernambuco.“Estou com um olhar de procurar a investir uma certa quantia, todo mês, para poder usar em caso de emergência ou quando for necessário. Pretendo utilizar planilhas de organização, já são recursos muito importantes que quero implementar quando receber meu primeiro salário”

O indicado é que esse valor represente até 10% da renda mensal, a fim de não comprometer as demandas fixas do mês. “Porém, a excelência não é um hábito, então, se você não conseguir separar 10%, estipule 5% e, futuramente, aumente a contribuição para o fundo”, lembra Werson.

Pensando no futuro

Para Rhaldney Piauilino, economista e consultor financeiro, pensar no futuro é fundamental na hora de determinar os objetivos. “Investir é essencial para garantir que seu dinheiro não perca valor com o tempo e que você possa conquistar seus objetivos financeiros”, destaca.

Comece aos poucos, aprendendo sobre diferentes opções de investimento que estejam alinhadas com o seu perfil e metas. O profissional ressalta que não existe uma porcentagem certa para direcionar a esse fim, dependendo de quanto a pessoa recebe mensalmente.

O economista Henrique Mattos orienta que ter objetivos realistas e alcançáveis é essencial para que o planejamento financeiro se torne eficiente. “A sensação de realização é primordial para não abandonar o projeto em poucos meses por não conseguir segui-lo”, afirma.

“Uma vez que você tenha separado dinheiro para a reserva de emergência e para os investimentos, o que sobrar é o que você pode gastar no seu dia a dia. Essa abordagem ajuda a evitar gastos desnecessários e a manter o foco no que realmente importa”, pontua Rhaldney Piauilino.

Estratégias

Mattos destaca o método “50-30-20” como um dos mais utilizados na hora de estabelecer os valores para cada fim.

O especialista explica que, nesse método, o máximo de 50% deve ser destinado aos gastos fixos, com o custo de vida e despesas essenciais; 30% para gastos variáveis, que são aqueles que conseguimos optar por gastar ou não, proporcionando uma flexibilidade maior para cumprir as metas do mês; e, por fim, destinar um mínimo de 20% para investimentos através de uma carteira personalizada e vinculada aos seus objetivos.

Já Werson Caval salienta que os cursos de educação financeira podem ser um facilitador na hora de apresentar os meios para criar uma gestão efetiva do seu dinheiro.

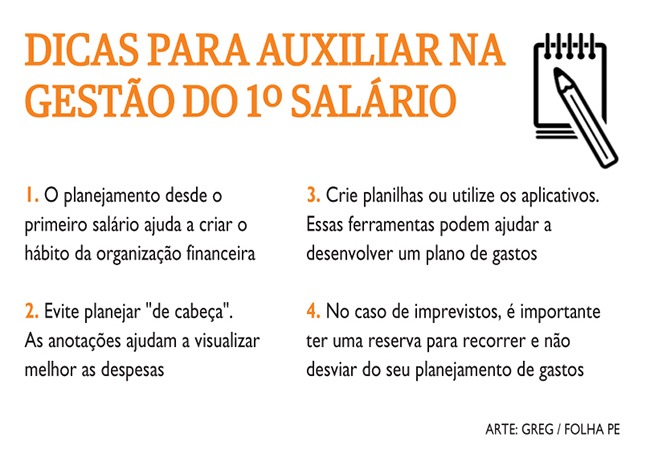

Arte: Greg/Folha/PE

Arte: Greg/Folha/PELeia também

• Antigo prédio do INSS no Centro do Recife será habitacional para 120 famílias

• Número de investimentos no Tesouro Direto bate recorde em julho e soma R$ 6,43 bi

Aplicativos

Rhaldney também diz que organizar as finanças no dia a dia pode parecer desafiador no início, mas, com a prática, é possível chegar a um modelo que funcione. A chave está em criar bons hábitos e utilizar as ferramentas disponíveis a seu favor.

Atualmente, existem diversos aplicativos que podem facilitar a sua vida financeira. Eles ajudam a acompanhar seus gastos, criar metas e até mesmo investir. O especialista em consultoria financeira indica alguns:

Mobills: Um dos mais populares, ele permite que você categorize seus custos, crie orçamentos e receba alertas quando estiver se aproximando do limite de uma categoria.

Organizze: Focado em simplicidade, esse app permite que você acompanhe suas receitas e despesas de forma intuitiva, além de gerar relatórios detalhados para você visualizar melhor sua situação financeira.

Guiabolso: Além de ajudar no controle de gastos, o Guiabolso também faz uma análise das suas finanças e sugere melhorias. Ele ainda oferece a opção de simular investimentos e comparar empréstimos.